1、硅片制造技术门槛高,国产化空间广阔

半导体硅片是半导体器件的主要载体。硅片是半导体产业的上游原料,下游产业通过对硅片进行光刻、刻蚀、离子注入等加工,可将硅片制成各类半导体器件用于后续加工,如集成电路、二极管、功率器件等。硅片作为半导体材料绝缘性好,制成的半导体器件稳定性高,因而已被半导体产业所广泛使用。

据 SEMI 统计,2020 年全球晶圆制造材料市场总额达 349 亿美元。其中,硅片和硅基材料的销售额占比达到 36.64%,销售额约为 128 亿元。半导体硅片在晶圆制造材料市场中占比最高,是半导体制造的核心材料。

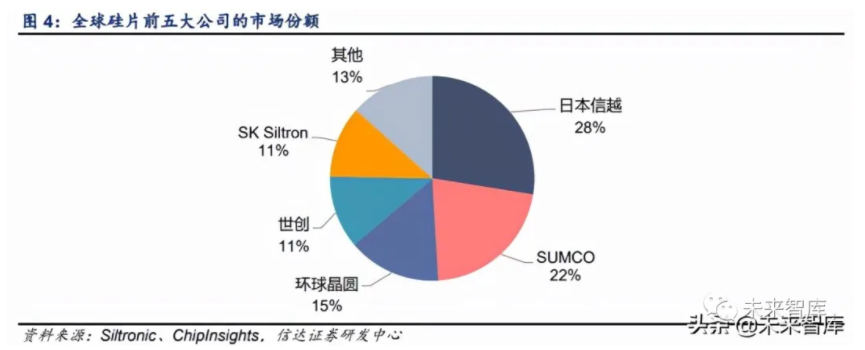

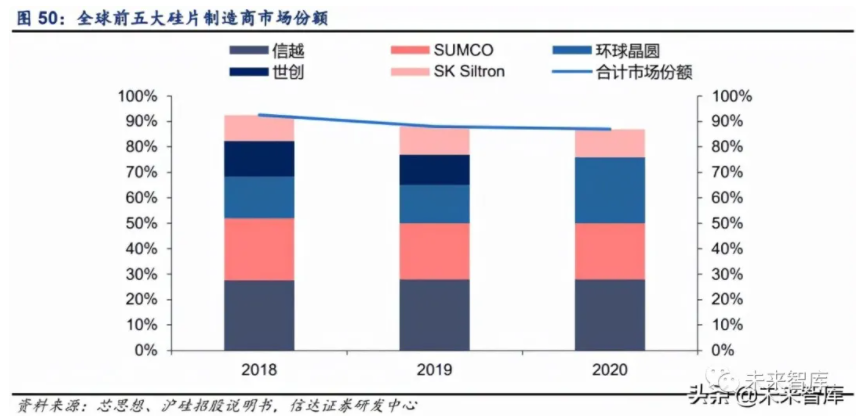

光伏行业对硅片纯度要求低,仅需达到 99.9999%,而用于半导体器件加工的硅片对纯度有 着极高要求,需达到 99.999999999%。此外,半导体硅片还对硅片的平整度、光滑度有较高 要求。正因如此,半导体硅片的提纯和加工技术门槛极高,全球的半导体硅片市场形成高度 垄断。据 Siltronic 统计,2020 年全球前五大硅片制造商为日本信越、SUMCO、环球晶圆、 SK Siltron 和世创,他们共同占据着半导体硅片市场 87%的份额。

我国硅片产业起步较晚,技术积累不及海外。目前国内的半导体硅片企业主要生产 6 英寸及以下的半导体硅片,少数企业具有 8 英寸和 12 英寸半导体硅片的生产能力,在 2017 年 以前,12 英寸半导体硅片几乎全部依赖进口。2018 年,沪硅产业集团子公司上海新昇作 为中国大陆首家实现 12 英寸硅片规模化销售的企业,打破了 12 英寸半导体硅片国产化率 几乎长期为 0%的局面。近年来,国内厂商加快了半导体硅片的研发投入和建设,已经多家厂商实现了从 8 英寸到 12 英寸半导体硅片的突破,目前半导体硅片的国产替代空间巨大,未来国内厂商有望充分受益半导体硅片的国产化。

2、从尺寸和应用场景分类硅片

随着半导体行业的发展,半导体器件的终端需求量不断提升。作为半导体行业的核心原材料, 硅片的尺寸和技术生产水平也在持续进步,产品种类也丰富起来。对于半导体硅片,目前可 以依照尺寸、应用场景等做进一步分类。

(1)按硅片尺寸分类:

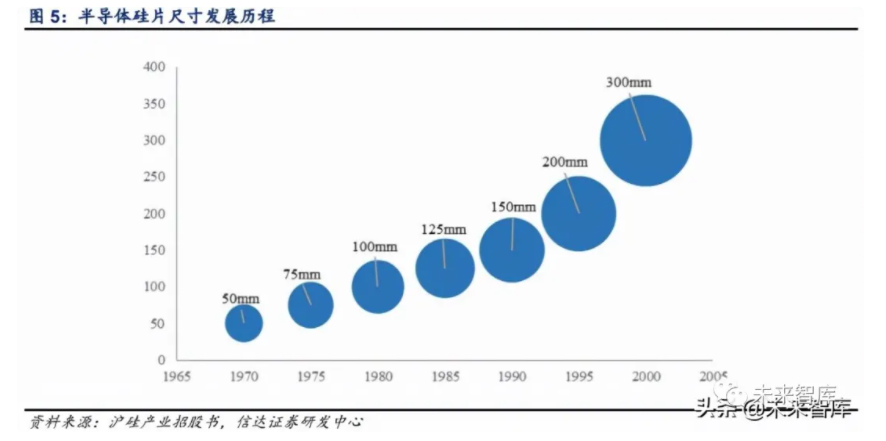

硅片尺寸遵循摩尔定律不断增大。1965 年,2 英寸(50mm)直径的硅片首次量产,随后 30 年里,4 英寸(100mm),6 英寸(150mm),8 英寸(200mm)硅片相继问世,再到 2000 年 12 英寸(300mm)硅片实现量产。硅片直径的提升使得硅片面积平方级增长,进而使得单块晶圆能产出的芯片数量也翻倍增长。硅片直径越大,芯片的平均生产成本越低,进而提 供更经济的规模效益。但与此同时,生产更大直径的硅片,其所需要的生产工艺改进成本、设备性能提升,也将在投产初期给厂商带来更高的固定成本投入。

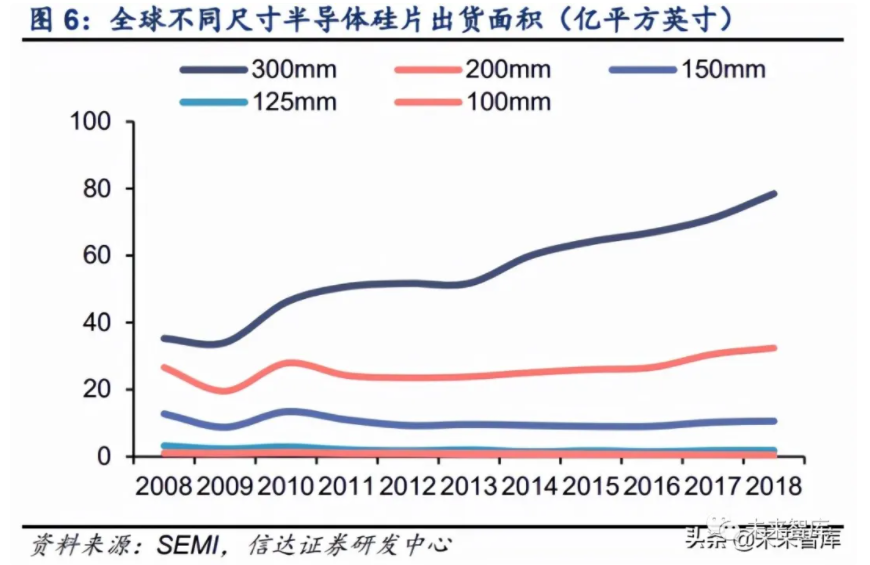

硅片的尺寸越大,芯片单位成本越低,因而目前 8 英寸、12 英寸的大尺寸硅片是行业主流, 其中 12 英寸硅片格外受欢迎,出货面积连年保持增长。据 SEMI 统计,2019 年 12 英寸硅 片的出货面积达 79.3 亿平方英寸,占全部半导体硅片出货面积的 67.2%。根据 IC Insights 预测,2021 年 12 英寸硅片产能占比有望提升至 71.2%。

18 寸(450mm)硅片是 12 寸(300mm)硅片发展的下一阶段,技术上目前已成功突破。但由于目前 8 寸和 12 寸的硅片已可以较好地满足目前的市场需求,且 18 寸硅片涉及的生 产设备量产难度大,所需的固定成本投入高,产业链上下游对升级 18 寸硅片产线的动力非常有限。我们认为,在可预期的将来,市场的主流硅片尺寸仍将保持在 8 英寸和 12 英寸。

(2)按应用场景分类:

从硅片在晶圆厂的应用场景来看,硅片可以分为挡片(Dummy Wafer)、控片(Monitor Wafer) 以及正片(Prime Wafer)。其中挡片和控片一般是由晶棒两侧品质较差处所切割出来,用于 调试机台、监控良率。随着晶圆厂制程的推进,基于精度要求及良率的考量,需要在生产过 程中增加监控频率。65nm 制程每投 10 片正片,需要加 6 片挡控片,而 28nm 及以下制程, 每 10 片正片需要加 15-20 片挡控片。

挡控片的用量巨大,为了避免浪费,晶圆厂往往会回收用过的挡片,经研磨抛光,重复使用, 但挡片的循环次数有限,一旦超过门限值,则只能报废处理或当作光伏硅片使用。而控片则 需具体情况具体对待,用在某些特殊制程的控片无法回收使用,那些可以回收重复利用的挡 控片又被称为可再生硅片(reclaimed wafer)。

3、半导体硅片的生产流程

半导体硅片生产流程复杂。首先,沙子和矿石中的二氧化硅经过碳加热纯化,可制成纯度 98% 以上的工业级硅;在此基础上,通过化学反应将工业级硅生成三氯硅烷,再利用西门子方法, 使用氢气将三氯硅烷还原为纯度达 9-11 个 9 的半导体级多晶硅。

半导体级多晶硅接着在石英坩埚中熔化,并掺入硼(P)、磷(B)等元素改变其导电能力, 之后放入籽晶确定晶向,经过单晶生长,制成具有特定电性功能的单晶硅锭。单晶硅锭再经 过整型、切片、磨片倒角、刻蚀、抛光、清洗、检查、包装等工艺步骤,最终制造成为半导 体硅片中最常见的抛光片。

在各生产环节中,半导体硅片需要尽可能地减少晶体缺陷,保持极高的平整度与表面洁净度,以保证集成电路或半导体器件的可靠性。

单晶生长是抛光片生产中最重要的一环工序,其技术主要分为直拉法(CZ)和区熔法(FZ)。

直拉法首先使用电阻或射频加热线圈,将多晶硅加热至熔化,再使用籽晶硅接触直拉装置与液体硅表面接触。接触后,由于温度差异,液体硅在晶种表面凝固,并生长产生相同晶体结构的单晶。与此同时,晶种以极缓慢的速度往上拉升,并伴随以一定的转速旋转,最终形成 单晶晶棒。该方案可以在拉晶过程中观察晶体的生长情况,但容易受到机械扰动的影响。

区熔法通过加热丝在多晶硅锭局部形成熔融区,且该熔融区会从晶种端向硅锭末端慢慢移动。在凝固界面,杂质在熔融硅和晶体硅之间分布,并从晶种一侧被推向对面一侧。通过多次熔 融精炼,最终就能获得高纯度的单晶硅。

但由于技术限制,区熔法仅能生产 8 寸(200mm)及以下的硅片,且成本、产量、杂质控 制等指标均不如直拉法,因而目前市场主流工艺均采取直拉法。区熔法生产的单晶硅大多用 于功率晶体管、太阳能电池等。

除了最常见的抛光片,经过不同的加工工序,半导体硅片还有许多特殊产品,其中最主要的 有外延片(Epitaxial Wafer),绝缘体上硅(Silicon-On-Insulator Wafer)等。

外延片:外延片的生产是将抛光片在外延炉中加热到 1200℃左右,然后让硅片与汽化的外 延生长源相互接触,使硅片长上一层有一定厚度、以定电阻率、一定型号的新单晶。常见的 外延生长源主要为一氯化硅(SiCl)、二氯硅烷(SiHCl2)、三氯化硅(SiCl3)和四氯硅烷 (SiHCl4)。相较抛光片,外延片具有更小的串联电阻,消除了 CMOS 的可控硅效应,以 及许多在晶体生长和其后的晶片加工中所引入的表面/近表面缺陷。

SOI(绝缘体上硅):绝缘体上硅又称 SOI,是一种新型结构的硅材料。SOI 呈三明治结构, 最上面是顶层硅,中间是掩埋氧化层(BOX),下方是硅衬底。制备 SOI 的技术主要有注氧 隔离(SIMOX)、键合减薄(BESOI)和智能剥离(Smart-Cut)等,当前最主流的技术是 智能剥离。

SOI 的优势有很多,包括速度高、功耗低、成本低、抗辐照特性好等。其中,SOI 最为重要的优势在于,它可以通过氧化层实现高电绝缘性,进而大大减少硅片的寄生电容以及漏电现象。随着半导体制程工艺不断演进,SOI 方案的优势逐渐凸显。

据 Marketsand Markets 预估,SOI市场在2017至 2022 年期间平均复合成长率将达 29.1%, 2022 年市场价值将有望达到 18.6 亿美元。

4、展望未来:三代半导正在崛起,但硅基器件仍为主流

半导体材料发展至今共有三代。第一代半导体以硅基、锗基半导体为首,技术成熟,应用广 泛。第一代半导体材料的出现取代了电子管,引领了以集成电路为核心的微电子工业的发展 和 IT 行业的飞跃。

第二代半导体以砷化镓(GaAs)、磷化铟(InP)为代表。一方面,第二代半导体的电子迁 移率较硅基半导体更快,因此适用于高频传输,在无线通讯如手机、无线局域网、卫星定位 等方面有应用。另一方面,第二代半导体具有直接带隙,因此可适用发光领域,如发光二极 管(LED)、激光二极管(LD)、光接收器(PIN)及太阳能电池等产品。

第三代半导体材料,主要包括 SiC、GaN、金刚石等,因其禁带宽度(Eg)大于或等于 2.3 电子伏特(eV),又被称为宽禁带半导体材料。第三代半导体材料目前研究重点多集中于碳 化硅(SiC)和氮化镓(GaN)技术,其中 SiC 技术进展最快,意法半导体目前已实现 8 英 寸 SiC 的量产,预计在 2022 年,8 英寸的 SiC 将会大批量出货。

硅基半导体始终是市场首选。三代半导体材料之间并非替代关系,而是根据不同的特性,彼此相互补充,各自具有不同的应用场景。硅片主要用于制造各类集成电路,技术成熟,成本 稳定,应用广泛,是目前市场的主流选择。以 SiC、GaN 为首的第三代半导体材料在高温、 高功率、高频和抗辐射等环境里表现更好,目前在射频器件、功率器件等方面得到广泛应用。

据 Yole 数据,2020 年以 SiC、GaN 的第三代半导体的市场规模为 14.93 亿美元,但据 Mordor Intelligence 数据,2020 年半导体硅片的市场规模已达到 107.9 亿美元。从市场规模来看, 硅片仍是半导体材料的绝对主流。

全球硅片需求主要由半导体行业需求带动。硅片是半导体行业最重要的原材料,在硅基板上 的生产的半导体器件应用于各种消费电子产品、汽车电子及工业控制领域,根据 Gartner统计,半导体行业下游市场主要可分为计算、无线通信、消费电子、汽车电子、工业电子、存 储、有线通信七大类,2020 年占比分别为 30.8%、27.5%、10.5%、10.5%、8.3%、7.4%、 4.8%,预计 2021 年全年销售额增速为 9.5%。

1、12 英寸与 8 英寸硅片需求均维持长期增长趋势

分器件来看,用 8 英寸晶圆与 12 英寸晶圆生产的半导体器件有所不同。由于先进制程工艺 主要在 12 英寸 Fab 厂进行生产,12 英寸晶圆主要用于生产高算力的逻辑器件、DRAM 存 储器、3D NAND 存储器、CMOS 图像传感器等;8 英寸晶圆主要用于生产 CMOS 图像传感 器、功率分立器件、MCU、模拟器件、电源管理芯片、显示驱动芯片等成熟制程芯片。

由于用8英寸晶圆和12英寸晶圆所生产的半导体器件不同,其终端应用领域也有较大差别。从终端应用市场规模来看,8 英寸晶圆下游主要应用领域为汽车、工业、智能手机、白色家 电、IoT 等,其中汽车占比为 33%,工业占比为 27%,智能手机占比为 19%;12 英寸晶圆 下游主要应用领域为智能手机、PC、平板电脑、服务器、游戏、汽车、工业等,其中智能手 机占比最大,达到 32%,PC、服务器分别占比为 20%、18%。

12 英寸硅片:终端需求旺盛带动 12 寸硅片需求长期增长

从晶圆面积需求来看,终端需求的旺盛将带动半导体行业对晶圆面积需求的长期增长。根据 Siltronic 统计数据,2020 年 12 英寸晶圆面积需求最大的终端市场为智能手机市场,占比 25%,其次为 PC、工业、服务器、汽车市场。对晶圆面积需求最大的半导体器件为逻辑器 件,占比 34%,其次为 3D NAND 存储器、DRAM 存储器、功率等其他器件。

自 2020 年下半年以来,全球缺芯潮带动了半导体行业景气度高涨,直接带动了行业对上游 硅片需求增长。2021 年第二季度全球硅晶圆出货面积再创新高,达到 3534 百万平方英寸,同比增长 12%。在多种终端应用的推动下,全球硅片的供需仍将保持 紧张趋势,我们认为,5G 手机、汽车电动化、ADAS、数据中心、IoT 等行业趋势将带动半 导体行业需求结构性改善,从而带动硅片需求的长期增长。据 SUMCO 统计,2Q21 全球 12 英寸硅片需求超过 710 万片/月。

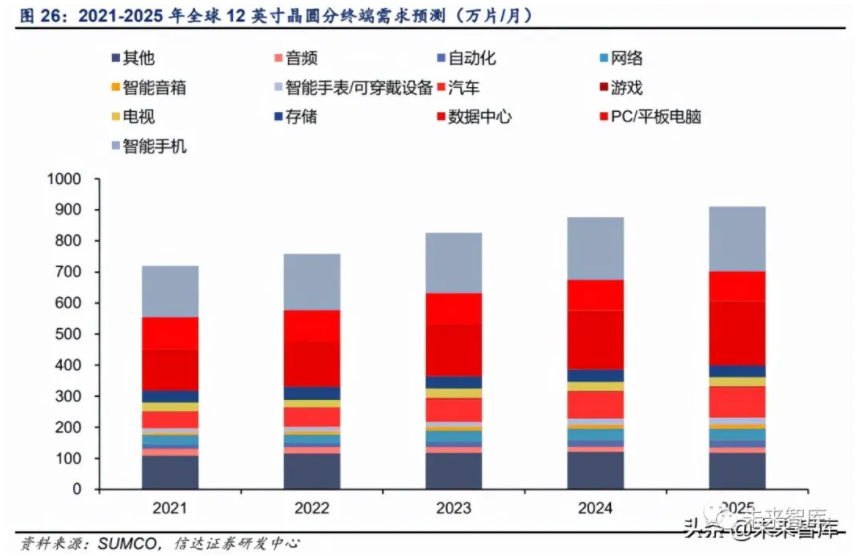

根据 SUMCO 发布的全球 12 英寸晶圆需求预测数据,2021 年全球 12 英寸晶圆需求将达到 720 万片/月,到 2025 年将达到 910 万片/月,其中需求占比最大的终端应用为智能手机, 其次为数据中心、PC/平板电脑、汽车,数据中心和汽车对 12 英寸晶圆的需求增长最为快 速。

8 英寸硅片需求:低扩产力度下 8 英寸硅片需求稳定增长

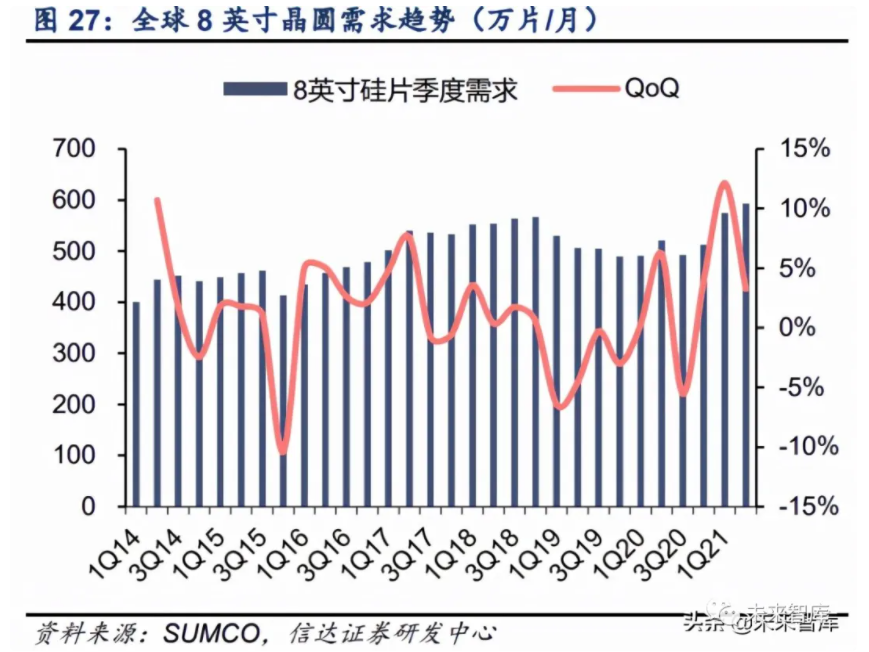

根据 SUMCO 数据显示,2Q21 全球 8 英寸晶圆需求达到 590 万片/月,受上述产业趋势的 带动,模拟器件、功率分立器件、CMOS 图像传感器等细分市场规模将稳步增长,为 8 英寸 硅片需求增长提供长期稳定的驱动力。从下游晶圆厂产能扩张来看,由于 8 英寸晶圆设备供应不足、二手设备难寻、晶圆厂扩张 8 英寸产能意愿不强等因素,全球 8 英寸晶圆产能扩产力度较小。我们根据 SEMI 2019 年 2 月份对全球 8 英寸晶圆产能展望,预计 2021 年全球 8 英寸晶圆产能将达到 620 万片/月, 2022 年达到 640 万片/月。

2、智能手机:5G 手机渗透率提升带动硅片需求长期增长

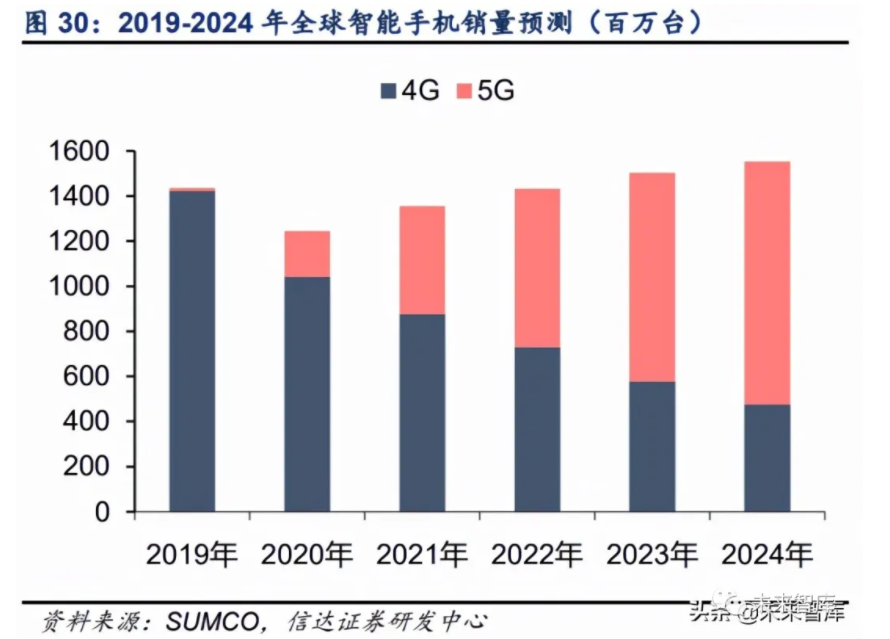

智能手机市场对硅片需求增长的驱动力来自 5G 手机替换潮。随着 5G 通信的商业化应用铺 开,5G 手机的市场渗透率也不断提高。相比 4G 手机而言,5G 手机拥有更快的数据传输速 度、更高的计算性能、更大的存储容量、更优秀的高清视频处理能力等优势,在处理器 SoC、 DRAM 存储器、NAND Flash 存储器、CMOS 图像传感器、基带处理器、射频前端、电源管 理芯片等芯片的性能需求上有较大的提升。据 SUMCO 数据显示,5G 手机比 4G 手机单机 硅片面积需求量提升了 70%,带动了智能手机市场对硅片的需求大幅增长。

5G 手机市场渗透率不断提升将带动硅片需求长期增长。2020 年是 5G 手机大规模普及的元 年,但由于疫情影响,全球智能手机销量有所下降,5G 手机的普及速度也不及预期,全年渗透率不及 20%。但随着全球手机市场回暖、5G 手机渗透率的不断提升,预计今年全球 5G 智能手机渗透率将提升至 40%,智能手机市场将长期驱动硅片需求增长。据 SUMCO 预测, 2022 年全球智能手机市场对 12 英寸硅片的需求将超过 150 万片/月。

3、PC/数据中心:疫情助推短期需求增长,长期动力源自数据流量

疫情引起“宅经济”,催动 PC、平板电脑需求增长。2020 年的疫情使得人们的学生、生活 方式发生了一定改变,人们对远程居家办公、在线教育、线上娱乐的需求带动了 PC、平板 电脑需求增长,自 2Q20 起,全球 PC、平板电脑的销量逐步提升,4Q20 全球 PC 销量达 9159 万台,平板电脑销量达 5220 万台,均创近年来历史记录。虽然由于 PC 市场季节性影 响,1Q21 出货量环比下降 8.3%,但此次为 2012 年以来第一季度跌幅最小的一次。

根据 SUMCO 预测数据,2021 年全球 PC+平板电脑出货量将达未来五年峰值水平,PC 出 货量将超过 3 亿台,带动 PC+平板电脑对全球 12 英寸硅片需求将在 2021 年有大幅增长, 达到超过 900 万片/月,其中 NAND 存储器在 PC 中的需求增长最大。但随着 3D NAND 存 储器的堆叠层数不断提高,单位晶圆面积的存储容量也将不断提升,因此后续 PC 市场 NAND 存储器对 12 英寸硅片需求贡献度将有小幅下滑。

数据中心需求增长是 12 英寸硅片需求长期增长的另一大动力。短期来看,2020 年疫情影 响,在线会议、在线网课等需求带动全球服务器出货量在 2020 年 Q2 快速攀升,同比增长 达 18%。下半年随着疫情好转,服务器市场进入去库存阶段,出货量同比持平且略有下滑。长期来看,随着云服务、5G 通信、AI、IoT 等产业趋势的快速发展,全球数据流量呈现爆发 式增长,据 SUMCO 与 CISCO 预测,2022 年全球 IP 流量将达到 2019 年的 2 倍

从云厂商的资本支出来看,2020 年 FAAMG 与中国 BAT 八大云服务厂商的资本支出不断走高,在 2020 年 Q4 资本支出共超过 450 亿美元,创下历史记录。这显示出云厂商对未来数 据中心需求的预期一致乐观,对未来数据流量维持长期增长的信心。数据中心对 DRAM 存 储器、NAND 存储器、CPU/GPU 等处理器芯片的需求将驱动硅片需求保持长期增长趋势, 根据 SUMCO 预测数据,2025 年全球数据中心对 12 英寸硅片需求将超过 160 万片/月, 2019-2025 年 6 年间 CAGR 约为 10.8%。

4、汽车电子:电动化、智能化带动汽车硅含量长期增长

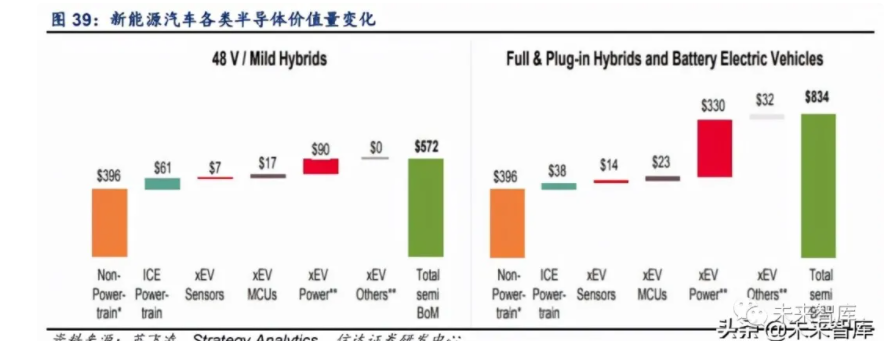

汽车电动化趋势将带动单车硅含量大幅提升。相较于传统内燃机汽车,新能源汽车对 MCU、 传感器、功率半导体等器件的需求大增,尤其是功率半导体器件增量最大。汽车内部的电力 输出需要通过 MOSFET 等功率器件转换实现,另外,IGBT 模块在电动汽车中发挥着至关重 要的作用,是电动汽车及充电桩等设备的核心技术部件。根据 Strategy Analytics 和英飞凌 统计,48V 轻混动汽车单车功率器件价值量约为 90 美金,而全插电混合动力汽车和纯电动 汽车(BEV)中功率器件的单车价值量约为 330 美金,是前者的接近 4 倍。

汽车智能化程度的提升对汽车芯片性能提出了更高要求。随着汽车智能化及车联网的发展, ADAS、座舱娱乐、V2X 都对汽车芯片的运算能力和连接能力有更高的要求,因为自动驾驶 技术需要处理大量图像信号、雷达信号等并在极短的时间内进行数据的运算、融合、决策, 座舱娱乐需要智能手机、平板电脑级的处理器芯片,V2X 需要汽车在极短的延迟时间内与其 他车辆或路端、云端进行实时连接。自动驾驶级别的增长要求算力指数级别的增长和传感器 等感知芯片的数量增长,从而带动汽车所需芯片面积的增长。

从整车角度来看,新能源汽车单车对硅片面积的需求将是内燃机汽车的 2 倍。据 SUMCO 测 算数据,内燃机汽车单车对硅片面积需求约为 8.9 平方英寸,混合动力汽车对硅片面积需求 约为 19.4 平方英寸,纯电动汽车对硅片面积需求约为 17.9 平方英寸,ADAS 对硅片面积需 求约为 4.4 平方英寸。

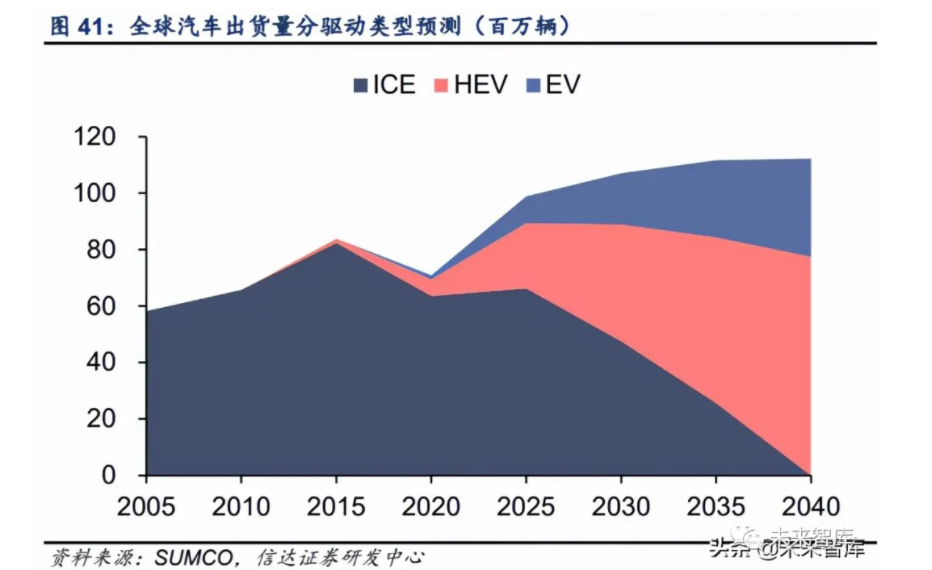

时代潮流浩浩荡荡,新能源汽车将逐步取代内燃机汽车。由于环保减碳需求的驱动,世界主 要国家均出台了内燃机汽车禁售规划,预计到 2040 年,全球主要国家将不再销售新的内燃 机汽车,混合动力汽车、电动汽车将全面取而代之。

随着新能源汽车、ADAS 市场渗透率逐步提升,全球汽车市场对硅片的需求量也将稳步提升。根据 SUMCO 预测数据,预计到 2024 年全球汽车市场对硅片的需求量将超过 250 万片/月 等效 8 英寸晶圆。分晶圆尺寸来看,8 英寸晶圆需求增长最大,2024 年将达到 150 万片/月;而 12 英寸晶圆 2024 年需求将达到 37 万片/月。

1、全球竞争格局稳定,海外厂商主导,国产替代空间大

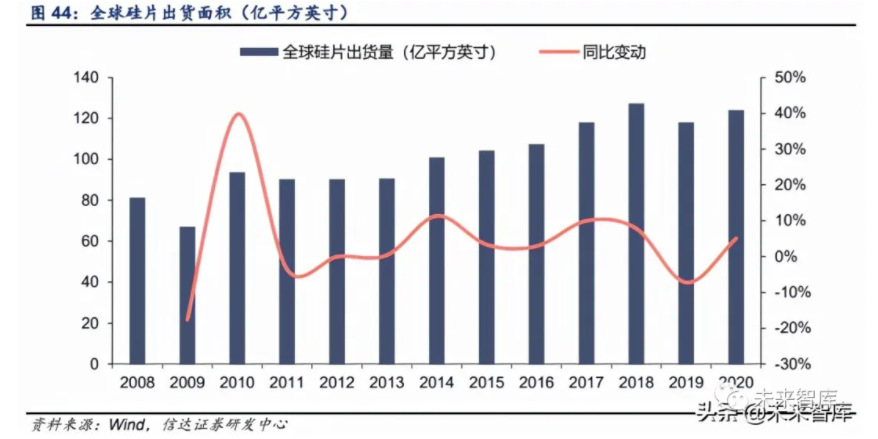

全球硅片出货量 2008 年至今整体呈波动上涨趋势。2008 年经济危机使得硅片产业受挫, 2009 年全球硅片出货量同比下滑 17.57%。2010-2013 年全球经济逐渐复苏,支撑硅片产业 反弹,但由于全球经济仍然低迷,四年来出货量维持相对稳定水平。2014 年至今,受到下游 新兴应用领域崛起及 12 英寸半导体硅片技术的普及,出货量整体逐步攀升,2018 年达到 127.33 亿平方英寸。2019 年全球硅片出货量同比下降 7.25%至 118.1 亿平方英寸,主要由 于存储器市场疲软和库存正常化所致,2020 年市场出货量同比上升 5.06%。

2017 年开始硅片价格重回上升通道。2009-2011 年在后金融危机影响下,全球主要硅片制造商取消扩产计划导致供给端收缩,因此硅片价格呈小幅上升趋势。但 2012 年开始,硅片价格开始不断下滑,硅片价格由 2012 年的 0.96 美元/平方英寸下降至 2016 年的 0.67 美元/ 平方英寸,主要由于制造商扩产计划顺利实施使得硅片市场产能过剩。在经历了六年的持续 下滑后,硅片价格在 2017 年重回上升通道,2017-2019 年硅片价格由 0.74 美元/平方英寸 上涨至 0.95 美元/平方英寸,主要由于新能源汽车等新兴市场快速发展、5G 手机的快速渗透 带来半导体终端市场需求强劲,市场供需结构发生变化。

2020 年下半年以来,全球半导体行业景气度持续高涨,上游硅片市场亦不例外。受益于下 游需求持续旺盛,全球半导体硅片大厂自 2020 年底纷纷表示涨价意愿。2020 年 12 月,环 球晶圆率先提出提高现货市场硅晶圆价格的意向,并表示公司 12 英寸、8 英寸、6 英寸晶圆 生产线均处在满负荷运行。2021 年 3 月,全球第一大半导体硅片厂商信越化学宣布从 4 月 起对其所有硅产品价格提高 10%-20%,主要由于硅酮主要原材料金属硅成本上升及中国市 场需求的强劲增长导致供应短缺,这也是信越化学自 2018 年 1 月以来的首度涨价。

硅片大厂扩产谨慎,头部玩家格局稳定。2008 年金融危机爆发,使得电子产业受到冲击, 芯片需求量大幅下降,硅片大厂 SUMCO 取消了至 2010 年产能扩充计划。2011 年全球经 济逐步复苏,带动全球厂商开始恢复扩产,但受到此前客户需求预测指引,产能过剩且市场 复苏进度缓慢使得全球硅片厂商扩产相对谨慎。2016 年起供需结构生变,硅片价格逐步回 升;2017 年市场开始供不应求,全球硅片主流厂商纷纷恢复扩产计划,主流供应商一方面通 过购置设备及对工艺改进扩产,另一方面通过新建厂房实现扩产,但新建厂房周期较长,平 均需要 2-3 年,因此部分新建厂房产能从 2019 年开始逐步释放。

根据 SUMCO 的预测,未来全球 12 英寸硅片产能规模仍会持续扩张,但硅片大厂整体扩产 较为谨慎,产能增速平缓,叠加下游需求快速增长,因此供需关系在未来 3-4 年内整体偏紧。SUMCO、信越及世创三家主流硅片厂商资本开支也印证了上述观点,2020 年三家资本开支 分别同比下降 9.36%、13.67%和 48.48%,说明半导体硅片海外主要供应商扩产相对谨慎。

回顾硅片产业的发展,并购是最有效的扩张方式。无论是信越、SUMCO 还是环球晶圆等,均通过并购不断扩大市占率。其中,信越在 1999 年并购了 HITACHI,就此一跃成为全球硅 片行业龙头。SUMCO 前身为 Silicon United Manufacturing Corp.,于 2002 年并购 SUMITOMO 和 MITSUBISHI 后正式更名,后于 2006 年进一步并购了 KOMATSU。SK Siltron 于 2017 年收购 LG Siltron,2019 年收购杜邦 SiC 晶圆事业部。环球晶圆在 2011 年从中美硅晶分割独立后,先后于 2012 年、2016 年收购 CoorsTek、Topsil 和 SEMI,2020 年 11 月环球晶圆宣布收购世创,完成合并后环球晶圆将成为仅次于信越的全球第二大硅片 厂商,进一步提升了硅片市场集中度,至此全球前五大硅片供应商变为四大,分别为日本信越、环球晶圆、SUMCO 和 SK Siltron,2020 年合计占据全球硅片市场 87%的市场份额。

2、半导体材料国产化势在必行,本土硅片厂商加速布局

在当前硅片制造市场中,以信越、SUMCO 等国外及中国台湾环球晶圆为代表的硅片厂商仍占据主要市场份额。根据芯思想和沪硅产业招股说明书统计,2018-2020 年全球前五大硅片制造商近三年合计占比分为别 92.57%、88%和 87%。但从趋势来看,全球前五大硅片制造商合计占比逐步下降,中国大陆硅片制造商加速扩产挤压头部厂商份额。

目前国内晶圆需求端占据全球市场 6%左右,若包括国外在大陆建厂的晶圆厂商,总体需求占比约为全球晶圆需求的 15%。根据 SUMCO 预测,未来需求仍会持续稳定提升。根据芯 思想统计,国内对 12 英寸硅片需求量为每月 100 万片,预计到 2021 年 12 月能达到 130- 140 万片。根据 SEMI 的预测,全球的半导体制造商预计将在 2022 年前开建 29 座高产能晶 圆厂,其中 16 家分布在中国大陆和中国台湾,而其中绝大部分将为 12 英寸晶圆厂,因此晶圆厂对 12 英寸硅片的需求不断增长。

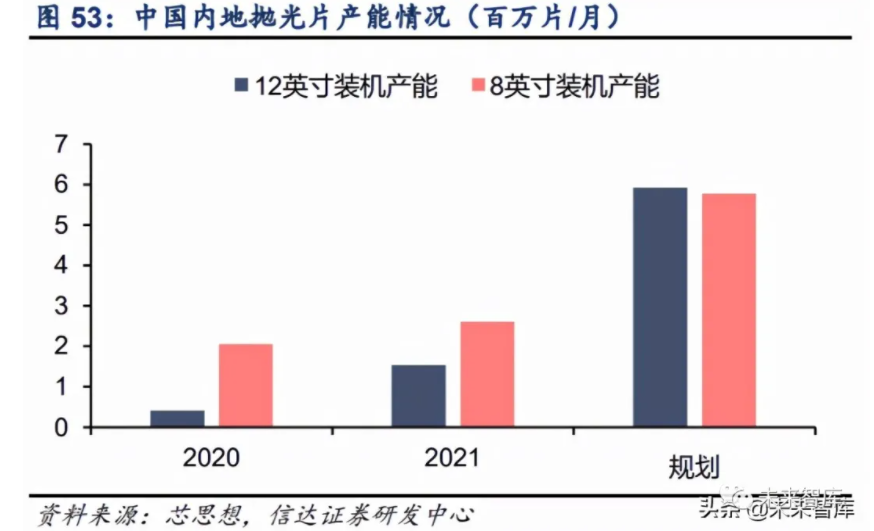

由于硅片面积越大,使用率越高,能有效降低单位成本的特点,大尺寸硅片逐渐成为主流, 目前全球硅片供给市场以 8 英寸和 12 英寸硅片为主。但国内硅片制造由于受到技术工艺和 成本影响,大多企业供应 6 英寸以下硅片。目前国内硅片厂商中仅有部分企业拥有 8 英寸和 12 英寸硅片产能,但长远看整体发展趋势良好。根据芯思想统计,2020 年中国内地 8 英寸 抛光片和外延片装机产能分别为 206 万片/月和 197.5 万片/月,预计 2021 年将分别达到 261 万片/月和 215 万片/月,预计分别同比增长 26.7%和 8.86%。

国内 12 英寸硅片产线大部分还未大规模投产使用,但随着 12 英寸硅片生产技术的逐步成 熟及 CPU/GPU 等逻辑芯片和存储芯片的需求增加,未来将逐步向 12 英寸硅晶圆过渡。国 内具备 12 英寸硅片供应的厂商有沪硅产业(上海新昇)、重庆超硅、西安奕斯伟、中欣晶 圆、中环领先、立昂微(金瑞泓)等 6 家公司,拥有 12 寸生产线的厂商超过 15 家。根据芯 思想统计,2020 年中国内地 12 英寸抛光片和外延片装机产能分别为 41.5 万片/月和 7.5 万 片/月,预计 2021 年分别达到 153.5 万片/月和 23.5 万片/月,增长迅速。

据 IC Insights 统计数据,2018 年中国硅晶圆产能 243 万片/月,中国大陆硅晶圆产能占全球 硅晶圆产能 12.5%。中国政府鼓励半导体材料国产化,支持我国厂商进行研发,使得国内硅 片技术不断进步。随着半导体制造硅晶圆产能持续向中国转移,IC Insights 预计 2022 年中 国大陆晶圆厂产能将达 410 万片/月,占全球产能 17.15%。

国内硅片厂商不断崛起,8 英寸及 12 英寸硅片产能在全国各地分布广泛,本土制造商如雨 后春笋般涌现。

目前全球半导体硅片市场被日本、德国、韩国、中国台湾等国家和地区的五家厂商垄断近 九成市场份额。国内半导体硅片行业起步较晚,2017 年以前 12 英寸半导体硅片几乎全部 依赖进口。2018 年沪硅产业集团子公司上海新昇作为中国大陆率先实现 12 英寸硅片规模 化销售的企业,打破了 12 英寸半导体硅片国产化率几乎为 0%的局面。

中国大陆硅片整体产能加大投入,目前从事硅片生产的厂商主要有沪硅产业、中环股份、 立昂微、中欣晶圆、超硅、神工股份等十余家。各硅片厂商纷纷投产 8 英寸及 12 英寸大 硅片项目,其中沪硅产业 8 英寸硅片产能达到 45 万片/月,其中包括外延片及抛光片合计 产能 40 万片/月,及 SOI 硅片 5 万片/月,12 英寸硅片达到 25 万片/月;中欣晶圆 8 英寸 和 12 英寸硅片产能分别达到 45 万片/月和 10 万片/月;中环天津和宜兴工厂 8 英寸硅片产 能合计 60 万片/月,12 英寸硅片产能分别为 2 万片/月和 5-10 万片/月,且江苏基地将启动 二期项目,持续为未来大尺寸硅片扩产助力。

1、沪硅产业:半导体硅片龙头,引领国产替代之路

公司主营业务为半导体硅片的研发、生产和销售,是我国大陆地区率先实现 SOI 硅片和 12 英寸硅片规模化销售的企业。公司提供的产品类型涵盖 12 英寸抛光片及外延片、8 英寸及 以下抛光片、外延片及 SOI 硅片。公司拥有众多国内外知名客户,包括台积电、台联电、格 罗方德等国际芯片厂商以及中芯国际、华虹宏力等国内所有主要芯片制造企业,客户遍布全 球各地。目前沪硅产业占全球半导体硅片市场份额 2.18%。

国内首个 SOI 硅片生产厂商,实现 12 英寸硅片国产化。2016 年 10 月成功拉出第一根 12 英寸单晶硅锭,公司子公司新傲科技采用 Soitec 专有 Smart Cut 技术制作 8 英寸 SOI 晶圆 生产成功,实现年产能 18 万片。2017 年打通了 12 英寸半导体硅片全工艺流程,2018 年 最终实现了 12 英寸半导体硅片规模化生产,填补了中国大陆 12 英寸半导体硅片产业化的 空白。公司目前能供应 4 英寸到 12 英寸的半导体硅片,其中 12 英寸半导体硅片产品已实 现 14nm 及以上技术节点的全覆盖和国内 12 英寸客户全覆盖。

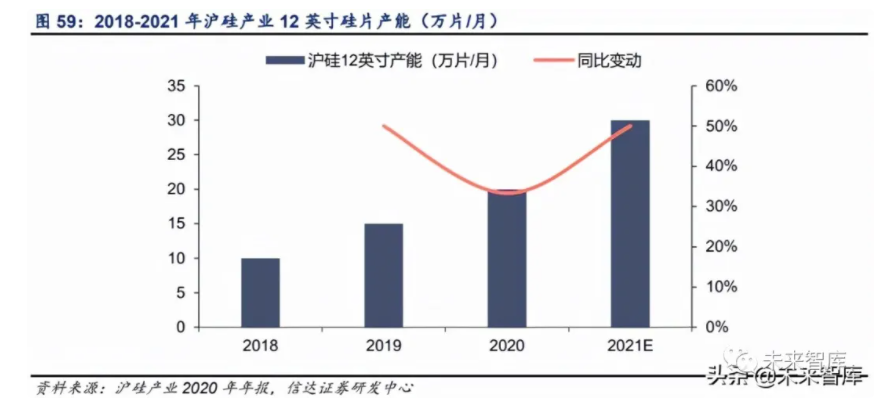

公司 2018-2020 年 12 英寸硅片产能分别为 10 万片/月、15 万片/月和 20 万片/月,根据公 司半年报,2021 年 12 英寸硅片产能将增长至 30 万片/月,同比增长 50%。

公司 2020 年 8 英寸硅片产销量分别为 381 万片亿元和 372.04 万片,同比分别上涨 24.25% 和 13.65%,12 英寸硅片产销量分别为 103.36 万片和 90.46 万片,同比分别上涨 43.58%和 32.19%。从营收来看,公司 2020 年 8 英寸硅片营收占比 69.29%,仍为公司主要收入来源,但 12 英寸硅片营收同比高速增长 46.85%。未来随 12 英寸硅片制程加快,产能不断增加, 12 英寸硅片产销量及营收将快速提升。

2、中环股份:光伏+半导体双轮驱动,半导体业务进展顺利

公司主营业务围绕硅材料展开,专注单晶硅的研发和生产,以单晶硅为起点和基础,定位战略新兴产业,朝着纵深化、延展化方向发展。纵向在半导体制造和新能源制造领域延伸,形成半导体板块,包括半导体材料、半导体器件、半导体封装。

中环股份 2017 年启动 8-12 英寸大直径硅片项目建设,规划 8 英寸、12 英寸硅片产能为 105 万片/月和 62 万片/月。2020 年天津工厂已实现 8 英寸硅片产能 30 万片/月,宜兴工厂 也预计达到 30 万片/月,12 英寸硅片产能分别为 2 万片/月和 5-10 万片/月。目前公司集成电路用 8-12 英寸半导体硅片生产线项目募集资金总额 45 亿元,截至 2020 年项目进度已达 51.16%。公司计划在 2021 年度实现中环领先内蒙古基地 Fab2 晶体生长工厂的投产,天津 基地 8 英寸功率半导体产品的进一步扩能,江苏基地 8-12 英寸二期项目的启动,扩大在该领域的市场份额,公司预计 2021 年 12 英寸硅片产能将达到 17 万片/月。

公司 2018-2020 年半导体材料营收分别为 10.13 亿元、10.97 亿元和 13.51 亿元,占总营收 比例分别为 7.36%、6.5%和 7.09%,营收占比不大,但营收整体呈增长趋势。公司 2020 年 半导体产销量分别为6.31亿平方英寸和6.27亿平方英寸,同比分别增加37.65%和38.74%, 主要由于公司 12 英寸晶圆在关键技术、产品性能质量取得重大突破,已量产供应国内主要 数字逻辑芯片、存储芯片生产商,同时,5 寸、6 寸及 8 寸业务增长稳定。2021 年公司将持续加大对中环领先内蒙古基地、天津基地和江苏基地的投资和资产结构调整,扩大半导体硅片领域市场份额。

3、立昂微:三驾马车齐拉动,产业一体化优势明显

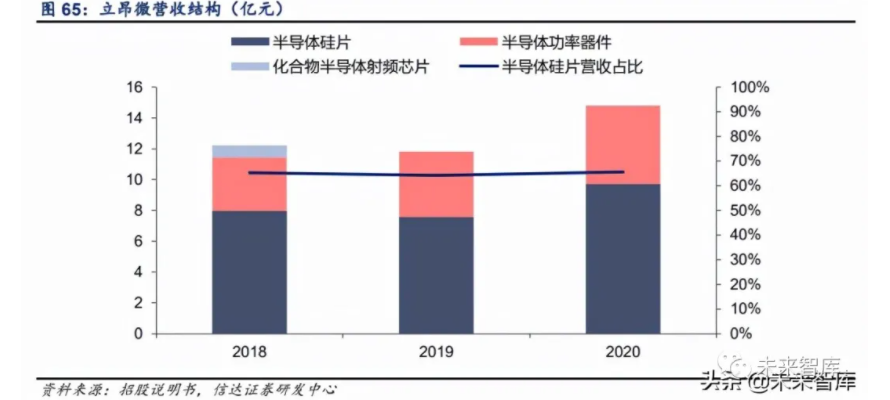

公司主营业务微半导体硅片和半导体分立器件芯片的研发、生产和销售,以及半导体分立器件成品的生产和销售。公司子公司浙江金瑞泓、衢州金瑞泓主要从事半导体硅片业务(不包 括 12 英寸半导体硅片),主要产品包括硅研磨片、硅抛光片、硅外延片等。公司半导体硅片 2018-2020 年营收分别为 7.98 亿元、7.59 亿元和 9.73 亿元,占总营收比例均为 65%左右,较为稳定。

公司拥有完备的 4 英寸、5 英寸、6 英寸及 8 英寸硅片产品结构,年产能达到近 800 万片。 立昂微于 2004 年量产销售 6 英寸半导体硅片,2009 年量产销售 8 英寸硅片。2017 年已具备全系列硅片批量生产能力并开发 12 英寸单晶生长核心技术。2018 年已具备 12 万片/月的 8 英寸硅片生产能力,今年将加大现有 6 英寸硅片生产线技术改造,并完成衢州基地 8 英寸及 12 英寸扩建,进一步扩充产能。

公司预计 2021年资本支出主要依然集中在硅片项目上,对 12 英寸硅片发展愈加重视,预计“年产 180 万片集成电路用 12 英寸硅片项目产能建设”在资本支出中占比 59%。公司预 计 2021 年 12 英寸硅片年产能达到 180 万片。

4、神工股份:刻蚀用单晶硅材料领军者,积极布局硅片市场

公司主营业务为单晶硅材料、硅零部件、半导体级大尺寸硅片及其应用产品的研发、生产和销售。公司以生产技术门槛高,市场容量比较大的轻掺低缺陷抛光硅片为目标。公司 8 英寸 半导体级轻掺低缺陷单晶硅材料研发项目进展顺利。研发团队实现热系统封闭、多段晶体电 阻率区间控制、晶体稳态化控制,目前已成功完成晶体生长;晶体的 COP 等原生缺陷已得 到有效控制,可以初步满足集成电路客户对硅片缺陷密度的需求。公司已经打通抛光硅片的 产线,8 英寸半导体级硅抛光片项目有序推进。

神工股份 2020 年半导体单晶硅及相关产品营业收入为 1.83 亿元,毛利率为 76.71%。神工 股份募投项目新增年产 180 万片 8 英寸半导体级硅单晶抛光片以及 36 万片半导体级硅单晶陪片,2020 年实现 8,000 片/月的生产规模。未来产能规模扩张值得期待。

5、超硅股份:中国大陆领先的大尺寸硅片生产厂商

超硅(AST)目前拥有上海超硅半导体有限公司和重庆超硅半导体有限公司。

重庆超硅半导体目前设计产能为 50 万片/月,目前公司产品包含了 6 英寸、8 英寸、12 英寸 和 18 英寸硅片。2010 年 4 月重庆超硅开始建设大陆第一条规模化 8 英寸返抛与测试片生 产线,2012 年 8 月成功拉出直径 80mm 的单晶硅棒。2014 年“极大规模集成电路用 300mm (含 200mm)单晶硅晶体生长与抛光硅片及延伸产品”项目开工。2016 年 5 月成功拉出 8 英寸单晶硅棒,9 月成功拉出 12 英寸单晶硅棒,第一批 IC 级单晶硅顺利下单,共计投资 50 亿元,年产达到 180 万片,2017 年第一批 8 英寸硅片产品出厂发货。

上海超硅成立于 2008 年 7 月,主要产品包括 200mm 的抛光片、氩气退火片和外延片, 300mm 的抛光片等。上海超硅目前拥有先进的 300mm 硅片全自动智能化生产线,并通过自主研发掌握了大尺寸单晶硅晶体生长技术。此外,公司核心设备晶体生长炉也由其自主设计制造。2018 年 7 月,公司 300mm 全自动智能化生产线项目正式开工建设,该项目总投资约 100 亿元,项目包括 AST 综合研究院、300mm 全自动智能化生产线、450mm 中试生 产线、先进装备研发中心、人工晶体研发中心等。根据规划,项目建成后将形成年产 360 万 片 300mm 抛光片和外延片,以及 12 万片 450mm 抛光片生产能力。